Poate, pentru a intelege mai bine continutul acestui articol, este de folos sa clarificam termenii care vor fi folositi:

Rata pe care o platesti la banca pentru imprmutul ipotecar (sau alt imprumut) se compune din doua elemente:

- o parte denumita „capital” sau „principal”, care reprezintă acea particica din suma imprumutată pe care lunar o plătești înapoi băncii

- o parte care reprezintă ”dobânda” lunară pentru banii împrumutați, care este de fapt costul împrumutului.

RATA = CAPITAL(PRINCIPAL) + DOBÂNDĂ

în norvegiană:

Månedlig beløp = avdrag + rente

AVDRAGSFRIHET este acea perioadă în care, după un acord prealabil cu banca de la care obținut creditul ipotecar, plătești doar dobânzile pentru acel împrumut, nu și principalul.

Mulți simt pentru moment, dar și pentru perioada următoare, că au mai puțini bani la dispoziție datorită creșterii ratei de dobândă.

Într-o asemenea situație, ”avdragsfrihet” (plata doar a dobânzii pentru suma înprumutată) poate fi, totuși, o soluție demnă de luat în considerare. De cele mai multe ori poate fi cea mai ieftină alternativă pentru a face să ajungă banii de la o lună la alta într-o perioadă mai dificilă.

O asemenea măsură poate oferi o gură de aer proaspăt pentru cei afectați economic, dar printr-o asemenea măsură doar amâni plata împrumutului în sine în timp ce cheltuielile legate de dobândă cresc.

Mai jos îți explicăm ce poate însemna ”avdragsfrihet” pentru tine și situația ta financiară.

Ce înseamnă ”avdragsfrihet”?

”Avdragsfrihet” însemnă, așadar, eliberarea temporară de plata principalului, adică de plata părții din suma împrumutată și plata doar a dobânzii pentru împrumutul ipotecar din bancă.

Rata lunară pen care o plătești pentru împrumutul ipotecar este compusă din dobândă și principal (capital).

Excepție fac cei care deja au împrumuturi cu doar plata dobânzii, adică o treime din clienții băncilor din Norvegia.

Principalul din rata lunară rambursează însăși împrumutul tău, iar dobânzile sunt costul pe care îl plătești băncii pentru că ți-a împrumutat acei bani.

Deci, când ai ”avdragsfrihet”, plătești doar dobânzile către bancă.

Cum poți aplica pentru ”avdragsfrihet”?

Pentru a aplica pentru ”avdragsfrihet”, trebuie să urmărești instrucțiunile oferite de bancă pe site-ul ei.

Asta cere să te loghezi pe nettbank sau să contactezi banca la telefon.

Poți folosi și funcția de chat, ceea ce deseori este la fel de efectivă precum telefonul.

Cele mai multe bănci oferă perioade de trei până la șase luni de ”avdragsfrihet”, dar perioada poate fi prelungită dacă ai un motiv întemeiat pentru asta.

Nu este sigur că banca va accepta să îți ofere o perioadă de ”avdragsfrihet”, chiar dacă depui o cerere. Este decizia băncii dacă acceptă sau nu.

Ca regulă generală, o perioadă de ”avdragsfrihet” mai lungă de 6 luni va fi aprobată doar dacă nivelul de împrumutare este de maxim 60 %. Multe bănci dau deseori de înțeles că îți fac o mare favoare când îți oferă ”avdragsfrihet” la împrumutul ipotecar.

Practic, băncile câștigă foarte bine din aceste împrumuturi ipotecare care sunt ”avdragsfrie”.

Din acest motiv, nu trebuie să simți că trebuie să fi loial față de banca ta doar pentru că ți-a oferit, pentru o perioadă, ”avdragsfrihet”.

Reguli pentru ”avdragsfrihet”

Regulamentul împrumuturilor ipotecare impune limite pentru sumele pe care banca ți le poate oferi sub formă de împrumut ipotecar. Regulamentul mai specifică și faptul că banca trebuie să pretindă plata ”principalului” de către clienții care au un grad de împrumut mai mare de 60%.

Gradul de împrumutare este suma împrumutată divizată la valoarea de piață a imobilului. Bancile pot oferi, totuși, ”avdragsfrihet” dacă apar împrejurări în perioada de plată a împrumutului, împrejurări care pot înrăutăți temporar capacitatea de plată a clientului.

O excepție de la regulă sunt acele credite de eliberare a capitalului (kapitalfrigjøringskreditter). Împrumuturile pentru seniori (persoane cu vârste peste 60 de ani) sunt un astfel de exemplu, în care vârstnicii pot adăuga la pensie prin a face împrumut cu garanție în imobilul propriu, fără însă a plăti “principalul”.

Ar trebui să iei în considerare ”avdragsfrihet”?

Dacă alegi ”avdragsfrihet”, va trebui să platești ”principalul” mai târziu. De asemenea, trebuie să plătești dobândă pentru sumele din principal pentru care amâni plata.

Cu toate aceste, această metodă poate fi cea mei ieftină pentru a trece printr-o perioadă economică dificilă.

Verifică cu banca ta dacă poți amâna plata ”principalului” (avdrag) pe împrumutul ipotecar dacă ai prea puțini bani economisiți și riști să fii nevoit să iei un împrumut de nevoi personale sau să folosești cardul de credit.

Împrumutul ipotecar este, pentru cei mai mulți, cel mai ieftin împrumut pe care îl poți avea.

De regulă, ar trebui să duci întotdeauna la maxim împrumutul ipotecar, înainte de a face alte împrumuturi (mașina, nevoi personale sau card de credit).

De asemenea, pe siteu-ul Renteradar.no poți compara împrumutul tău ipotecar cu cel oferit de alte bănci. Și în acest mod poți economisi bani!

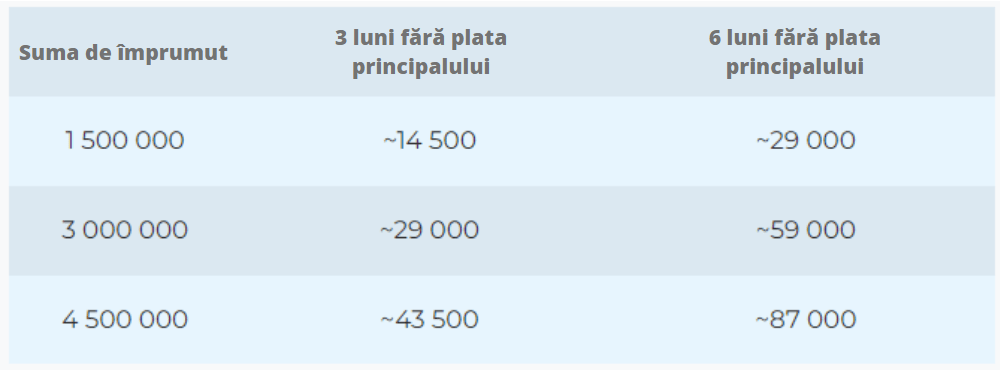

Cum arată sumele pe care nu le plătești în principal, când ai ”avdragsfrihet”?

În tabelul de mai jos îți prezentăm exemple care ilustrează cu cât plătești mai puțin în rata lunară la bancă in perioada în care ai ”avdragsfrihet”.

Am preconizat că ai un împrumut cu anuitate cu o perioadă de plată de încă 20 de ani. Dobânda efectivă este pusă la 2,5 %.

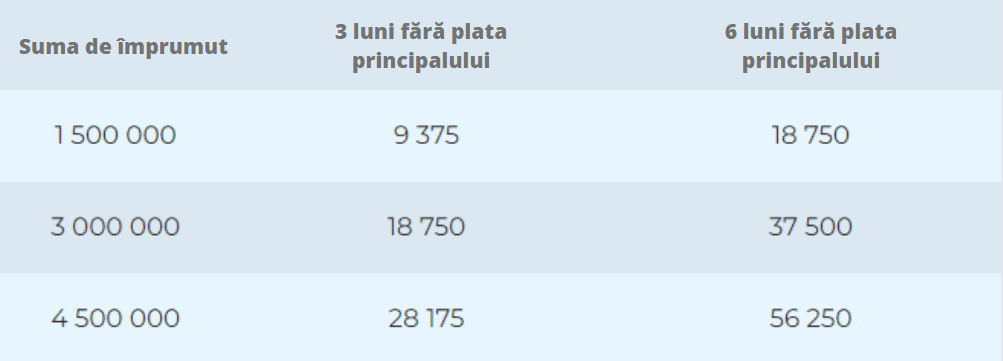

Cât de costă o astfel de perioadă de ”avdragsfrihet”?

Pe scurt, cheltuielile legate de dobânda împrumutului tău cresc atunci când nu plătești ”principalul”.

Trebuie ori să plătești mai mult în principal, în fiecare lună, după perioada de ”avdragsfrihet” sau să folosești mai mult timp pentru a putea plăti în întregime împrumutul.

În tabelul de mai jos vezi exemple ale cheltuielilor crescute datorită dobânzilor.

Și în acest caz am plecat de la o dobândă de 2,5 %.

Aceste calcule nu iau în considerare deducerea fiscală pentru dobânzi, de 22%, de care beneficiază cei mai mulți

De asemenea nu s-au luat în calcul nici eventuale venituri pe care le obții din dobânzi (pe capital propriu) în perioadele de mai sus.

”Avdragsfrihet” la alte împrumuturi

Împrumutul pentru mașină

Unele bănci oferă ”avdragsfrihet” și pentru împrumutul pentru mașină. Aceste împrumuturi au, de regulă, dobânzi mai mare decât împrumuturile ipotecare.

Dobânda împrumuturilor pentru mașini este, în mod normal, cu 3 % mai mare decât la îmrpumuturile ipotecare , dar unii clienți au primit dobânzi de campanie la împrumutul pentru mașină, care sunt foarte avantajoase.

Din acest motiv, informează-te temeinic în legătur cu condițiile pe care le ai la dobânda împrumutului de mașină și la cel ipotecar.

Regula generală este de a solicita ”avdragsfrihet” la împrumutul ipotecar, înainte de a face la fel și la împrumutul pentru mașină.

Dacă dobânzile pentru cele două feluri de împrumut sunt asemănătoare, recomandăm obținerea de ”avdragsfrihet” la împrumutul pentru mașină înainte de cel ipotecar.

Împrumut ipotecar cu dobândă fixă (fastrentelån)

Poți, de asemenea, să soliciți ”avdragsfrihet” la împrumutul ipotecar cu dobândă fixă. De regulă, și aici durata este de trei luni.

Dacă ai ”avdragsfrihet” pe partea de împrumut cu dobândă fiză, ar trebui să plătești în plus pe partea de împrumut care are dobândă variabilă.

În felul acesta nu îți prelungești durata de rambursare a împrumutului.

Alternative față de ”avdragsfrihet”

”Avdragsfrihet” este cea mai bună alternativă pentru mulți dintre cei care au venituri mai puține în această perioadă.

Totuși, există și alte alternative care pot fi luate în considerare.

Prelungirea termenului de rambursare a împrumutului

O alternativă poate fi prelungirea termenului de rambursare a împrumutului ipotecar.

Un exemplu:

Tu ai un împrumut cu anuitate de 3 milioane, cu o dobândă de 3% și încă 15 ani de rambursare.

Tu soliciți majorarea termenului de rambursare a împrumutului ipotecar cu încă 5 ani.

Rata lunară se reduce de la aproximativ 13.200 la 9.100 pe termen scurt. Dezavantajul, desigur, este că ratele de plată ale principalului se distribuie peste o perioadă mai lungă de timp iar cheltuielile legate de dobânda pentru întregul împrumut cresc.

Este important de reținut că rata dobânzii de referință este așteptată să crească și pe mai departe în 2023.

Majorarea împrumutului ipotecar

Mulți au observat o creștere a valorii locuințelor și au plătit din împrumutul ipotecar. În acel caz, se poate întreba banca în vederea măririi împrumutului ipotecar.

La multe bănci poți face asta în nettbanking. Banca îți va cere, într-un asemenea caz, un e-takst actualizat.

Trebuie să te aștepți la faptul că banca îți va cere, în acest caz, o taxă de procesare.

Poți transforma creditul ipotecar în credit-ramă.

Creditul-ramă (rammelån) îți oferă flexibilitatea de a întinde creditul ipotecar până la o anumită limită (ramă). Atunci când situația ta financiară este mai bună poți liber să plătești înapoi în creditul ipotecar, astfel încât să nu plătești mai multe dobânzi decât necesar.

O sumă retrasă din creditul-ramă are, de obicei, o dobândă ceva mai mare (0,1 – 0,3 %) decât un credit ipotecar normal.

sursa: renteradar.no (blogg)

Sot, tata, pedagog social, contributor si traducator